根据2011年考试大纲,科教园注会名师整理了2012年中国注册会计师《会计》预习讲义,帮助考生梳理巩固知识点,备战2011注册会计师考试。希望同学们能够根据老师总结出的各个章节知识点进行分析学习,给自己争取更大的进步。

第三节 持有至到期投资

2.3.1 持有至到期投资概述

(一)持有至到期投资的定义

持有至到期投资,是指到期日固定、回收金额固定或可确定,且企业有明确意图和能力持有至到期的非衍生金融资产。

(二)持有至到期投资的特征

1.到期日固定、回收金额固定或可确定

2.企业有明确意图持有至到期

存在下列情况之一的,表明企业没有明确意图将金融资产投资持有至到期:

(1)持有该金融资产的期限不确定;

(2)发生市场利率变化、流动性需要变化、替代投资机会及其投资收益率变化、融资来源和条件变化、外汇风险变化等情况时,将出售该金融资产。但是,无法控制、预期不会重复发生且难以合理预计的独立事项引起的金融资产出售除外;

(3)该金融资产的发行方可以按照明显低于其摊余成本的金额清偿;

(4)其他表明企业没有明确意图将该金融资产持有至到期的情况。

对于债券赎回权在发行方的不影响此投资“持有至到期”的意图界定,但主动权在投资方的则不可界定其持有至到期的投资意图。

【要点提示】此知识点属多项选择题选材,一般以论断的正误甄别为测试角度。

3.有能力持有至到期

存在下列情况之一的,表明企业没有能力将具有固定期限的金融资产投资持有至到期:

(1)没有可利用的财务资源持续地为该金融资产投资提供资金支持,以使该金融资产投资持有至到期;

(2)受法律、行政法规的限制,使企业难以将该金融资产投资持有至到期;

(3)其他情况。

【要点提示】此知识点属多项选择题选材,一般以论断的正误甄别为测试角度。

(三)到期前处置或重分类对所持有剩余非衍生金融资产的影响

企业将持有至到期投资在到期前处置或重分类,通常表明其违背了将投资持有至到期的最初意图。如果处置或重分类为其他金融资产的金融资产相对于该类投资在出售或重分类前的总额较大,则企业在处置或重分类后应立即将其剩余的持有至到期投资重分类为可供出售金融资产。

但是,下列情况除外:

1.出售日或重分类日距离该项投资到期日或赎回日较近(如到期前三个月内),市场利率变化对该项投资的公允价值没有显著影响。

2.根据合同约定的定期偿付或提前还款方式收回该投资几乎所有初始本金后,将剩余部分予以出售或重分类。

3.出售或重分类是由于企业无法控制、预期不会重复发生且难以合理预计的独立事项所引起。此种情况主要包括:

(1)因被投资单位信用状况严重恶化,将持有至到期投资予以出售;

(2)因相关税收法规取消了持有至到期投资的利息税前可抵扣政策,或显著减少了税前可抵扣金额,将持有至到期投资予以出售;

(3)因发生重大企业合并或重大处置,为保持现行利率风险头寸或维持现行信用风险政策,将持有至到期投资予以出售;

(4)因法律、行政法规对允许投资的范围或特定投资品种的投资限额作出重大调整,将持有至到期投资予以出售;

(5)因监管部门要求大幅度提高资产流动性,或大幅度提高持有至到期投资在计算资本充足率时的风险权重,将持有至到期投资予以出售。

【要点提示】企业无法控制的五种情况属多项选择题选材。另外,这三个例外情况也应按多选题准备。

【例题】20×5年7月,某银行支付19 900 000美元从市场上以折价方式购入一批美国甲汽车金融公司发行的三年期固定利率债券,票面年利率4.5%,债券面值为20 000 000美元。该银行将其划分为持有至到期投资。

20×7年初,美国汽车行业受燃油价格上涨、劳资纠纷、成本攀升等诸多因素影响,盈利能力明显减弱,甲汽车金融公司所发行债券的二级市场价格严重下滑。为此,国际公认的评级公司将甲汽车金融公司的长期信贷等级从Baa2下调至Baa3,认为甲汽车金融公司的清偿能力较弱,风险相对越来越大,对经营环境和其他内外部条件变化较为敏感,容易受到冲击,具有较大的不确定性。

综合考虑上述因素,该银行认为,尽管所持有的甲汽车金融公司债券剩余期限较短,但由于其未来表现存在相当大的不确定性,继续持有这些债券会有较大的信用风险。为此,该银行于20×7年8月将该持有至到期债券按低于面值的价格出售。

本例中,该银行出售所持有的甲汽车金融公司债券主要是由于其本身无法控制、预期不会重复发生且难以合理预计的独立事件所引起,因而不会影响到其对其他持有至到期投资的分类。

【例题】20×6年11月,甲公司采用控股合并方式合并了乙公司,甲公司的管理层为此也作了调整。甲公司的新管理层认为,乙公司的某些持有至到期债券期限过长,合并完成后再将其划分为持有至到期投资不合理。为此,在购买日编制的合并资产负债表内,甲公司决定将这部分持有至到期债券重分类为可供出售金融资产。在这种情况下,甲公司在合并日资产负债表内进行这种重分类没有违背划分为持有至到期投资所要求的“有明确意图和能力”。

本例中,甲公司如果因为要合并乙公司而将其自身的持有至到期投资的较大部分予以出售,则违背了划分为持有至到期投资的所要求的“有明确意图和能力”。

值得说明的是,如出售或重分类金融资产的金额较大而受到的“两个完整会计年度”内不能将金融资产划分为持有至到期的限制已解除(即,已过了两个完整的会计年度),企业可以再将符合规定条件的金融资产划分为持有至到期投资。

比如,某企业20×6年1月份购入某公司新发行的6年期、年利率为2.3%的公司债券9000万元,划分为持有至到期投资。当年12月份,因资金周转困难,该企业卖出上述债券5 000万元。在这种情况下,如不考虑其他因素,该企业应将剩余的4 000万元债券重分类为可供出售金融资产;并且在20×7年和20×8年不得把任何取得的金融资产划分为持有至到期投资。假定20×7~20×8年该企业资金和财务状况明显改善,故一直持有剩余的公司债券,并决定持有这些债券到期。在这种情况下,该企业可以自20×9年起将剩余债券由“可供出售金融资产” 类划分为“持有至到期投资”类。

2.3.2 持有至到期投资的会计处理

(一)持有至到期投资的初始计量

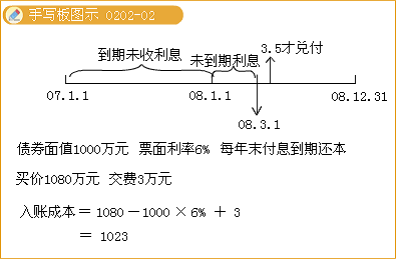

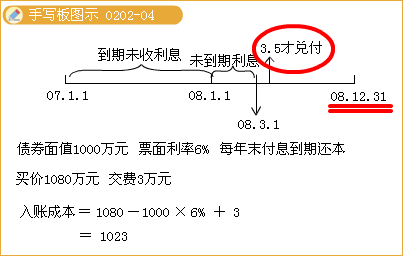

【例题】A公司于2008年3月1日购入B公司2007年1月1日发行的一批债券作为持有至到期投资核算,面值是1 000万,年利率是6%,按年支付利息,到期还本,购买价款是1 080万元,另支付交易费用3万,B公司2007年应该支付的利息在2008年3月5日才支付,则A公司购入债券时的账务处理为:

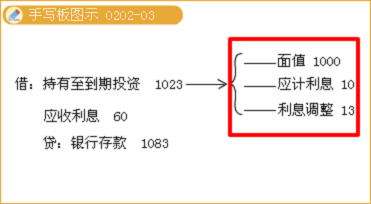

『正确答案』

借:持有至到期投资——成本(面值) 1 000

——应计利息 10

——利息调整 13

应收利息 60

贷:银行存款 1 083

1.入账成本=买价-到期未收到的利息+交易费用;

2.一般会计分录

借:持有至到期投资——成本(面值)

——应计利息(债券买入时所含的未到期利息)

——利息调整(初始入账成本-债券购入时所含的未到期利息-债券面值)(溢价记借,折价记贷)

应收利息(债券买入时所含的已到付息期但尚未领取的利息)

贷:银行存款

(二)持有至到期投资的后续计量

1.会计处理原则

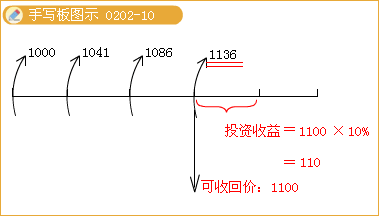

以债券的期初摊余成本乘以实际利率测算各期利息收益

(三)到期时

借:银行存款

贷:持有至到期投资——成本

(——应计利息)

(四)持有至到期投资提取减值的会计处理

借:资产减值损失

贷:持有至到期投资减值准备

减值计提后,后续利息收益=新的本金×旧利率